लोन किसी की जरूरत बन गया है. चाहे घर खरीदना हो या कार. ऐसे में जब भी आप बैंक से लोन लेने जाते हैं या किसी बैंक से क्रेडिट कार्ड लेते हैं तो आपका सिबिल स्कोर देखा जाता है. कई बार लोन लेते समय बैंक बताती भी हैं कि आपका सिबिल यानि क्रेडिट स्कोर कम है इसलिए आपको लोन नहीं मिल सकता. आखिर ये सिबिल स्कोर होता क्या है? इसे कौन निर्धारित करता है और इसके खराब होने के क्या नुकसान होते हैं, आइए जानते हैं एक्सपर्ट से..

अधिकांश बैंक या लोन संस्थान लोन या क्रेडिट कार्ड को मंजूरी देते समय आवेदक के सिबिल स्कोर का मूल्यांकन करते हैं. यह सिबिल स्कोर भारत के चार क्रेडिट ब्यूरो में से एक ट्रांसयूनियन सिबिल द्वारा जनरेट किया जाता है.

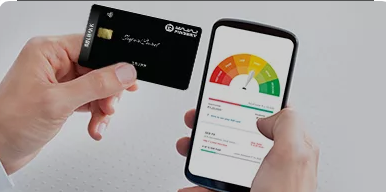

सिबिल स्कोर

CIBIL स्कोर एक तीन अंक की संख्या है। यह 300 से 900 तक होती है और किसी व्यक्ति की लोन लेने की योग्यता दर्शाती है। जब भी कोई नए लोन या क्रेडिट कार्ड के लिए आवेदन करता है, तो लोन देने वाले संस्थान आवेदक को लोन देने के जोखिम का मूल्यांकन करने के लिए उसके क्रेडिट स्कोर की जांच करता है। एक अच्छा क्रेडिट स्कोर बनाए रखना यानी जो 900 के करीब है, एक नए लोन या क्रेडिट कार्ड आवेदन की मंज़ूरी की संभावना को बढ़ाता है।

आमतौर पर, 750 से अधिक के क्रेडिट स्कोर को क्रेडिट कार्ड या लोन आवेदन मंजूर होने के लिए अच्छा माना जाता है. 750 से कम का स्कोर होने पर आपके लिए लोन लेना मुश्किल हो सकता है. अगर आपका आवेदन मंजूर हो भी जाता है, तो आपके लिए ब्याज दरें अधिक होने की संभावना है. इसके अलावा, 650 से कम का सिबिल स्कोर होने पर बहुत ही कम संभावना है कि कोई भी बैंक या एनबीएफसी आपके लोन या क्रेडिट कार्ड के आवेदन को मंजूरी देगा.

सिबिल स्कोर अगर खराब है तो आपको उसका नुकसान भी झेलना पड़ता है. बैंक से जुड़े तमाम कामों में आपको दिक्कत का सामना करना पड़ता है.

1- लोन मिलने में होगी दिक्कत- अगर आपका सिबिल स्कोर खराब है तो आपको किसी भी बैंक, स्मॉल फाइनेंस बैंक या एनबीएफसी से लोन मिलने में दिक्कत होगी. बैंकों को डर रहता है कि आपका सिबिल स्कोर खराब है, यानी आप डिफॉल्ट कर सकते हैं!

2- ज्यादा ब्याज दर चुकानी होगी- कुछ बैंक अगर आपको खराब सिबिल स्कोर के बावजूद लोन देने को राजी हो भी जाएंगे तो वह अधिक ब्याज दर वसूलेंगे. दरअसल, वह अपने रिस्क को मैनेज करने की कोशिश करते हैं. वह सोचते हैं कि अगर व्यक्ति ने आखिरी की कुछ ईएमआई डिफॉल्ट भी कर दीं तो भी बैंक का नुकसान ना हो, इसलिए ब्याज दर ज्यादा रखी जाती है.

3- चुकाना पड़ सकता है ज्यादा प्रीमियम- सिबिल स्कोर खराब होने पर कई बार इंश्योरेंस कंपनियां भी आपसे अधिक प्रीमियम मांग सकती हैं. दरअसल, ऐसी स्थिति में इंश्योरेंस कंपनियों को लगता है कि आप ज्यादा क्लेम कर सकते हैं, ऐसे में वह ज्यादा प्रीमियम मांग सकती हैं. कई कंपनियां तो इंश्योरेंस देने में भी आनाकानी कर सकती हैं.

4- होम-कार लोन लेने में दिक्कत- पर्सनल लोन की तरह ही आपको होम लोन या कार लोन लेने में भी दिक्कत हो सकती है. यहां तक कि आपको अधिक ब्याज भी चुकाना पड़ सकता है. बिजनेस के लिए प्रॉपर्टी लीज पर लेने में भी दिक्कत होती है. कंपनी आपको लोन देने के बदले आपसे कुछ गिरवी रखने को भी कह सकती है.

5- लोन मिलने में हो सकती है देरी- जो बैंक आपको लोन देने के लिए राजी होगा, वह भी आपको कर्ज देने से पहले दस्तावेजों की खूब जांच करेगा. गोल्ड लोन या सिक्योरिटी लोन के लिए अप्लाई करेंगे तो भी तगड़ी जांच होगी. कुछ गिरवी भी रख देंगे तो भी बैंक आपको शक की निगाह से ही देखेगा और तगड़ी जांच करेगा. इन सब में काफी वक्त लग सकता है, जिससे आपको लोन मिलने में देरी हो सकती है.

राजीव दास, सीईओ, आई-लोन क्रेडिट का कहना है, ‘कम क्रेडिट स्कोर न केवल आपके वित्त के लिए हानिकारक है, बल्कि आप लोन और बैंकिंग सेवाएं पर कई अन्य लाभों और ऑफर से भी चूक जाते हैं. अपने क्रेडिट स्कोर पर कड़ी नजर रखने की कोशिश करें और संख्या को 700 से ऊपर बनाए रखें. अगर आपने अपने EMI/क्रेडिट कार्ड बिलों का समय पर भुगतान नहीं किया है या उन्हें अच्छी तरह से प्रबंधित नहीं किया है, तो इस बात की बहुत अधिक संभावना है कि आपका क्रेडिट स्कोर कम होगा और कम क्रेडिट स्कोर आपकी क्रेडिट योग्यता पर नकारात्मक प्रभाव डालेगा और अधिकांश बैंक/ऋण संस्थान आपके लोन/क्रेडिट कार्ड आवेदन को स्वीकृत नहीं करेंगे.’